计提所得税不正确,如何快速处理?

【问题现象】

企业所得税的征税对象是纳税人取得的所得,一般计提所得税是在每个季度末,那么在好会计【结账】—【期末结转】出现计提所得税模板会在3、6、9、12月份,

取数公式:

1、应纳税所得额 = 利润总额 - 弥补以前年度亏损(财税设置)

2、计提金额 = 应纳税所得额 *计税比例*税率- 已计提金额(计算结果大于0时计提,否则为0不计提)

【解决方法】

我们进入好会计或者易代账的【结账】—【期末结转】点击上面的测算金额即可看到计提所得税模板上面的金额,那么现在会出现一个疑问,计提所得税模板上面的金额是怎么来的呢,错了怎么修改呢,下面分四种情况:

1 对企业应纳税所得额≤0元(包含弥补以前年度亏损)

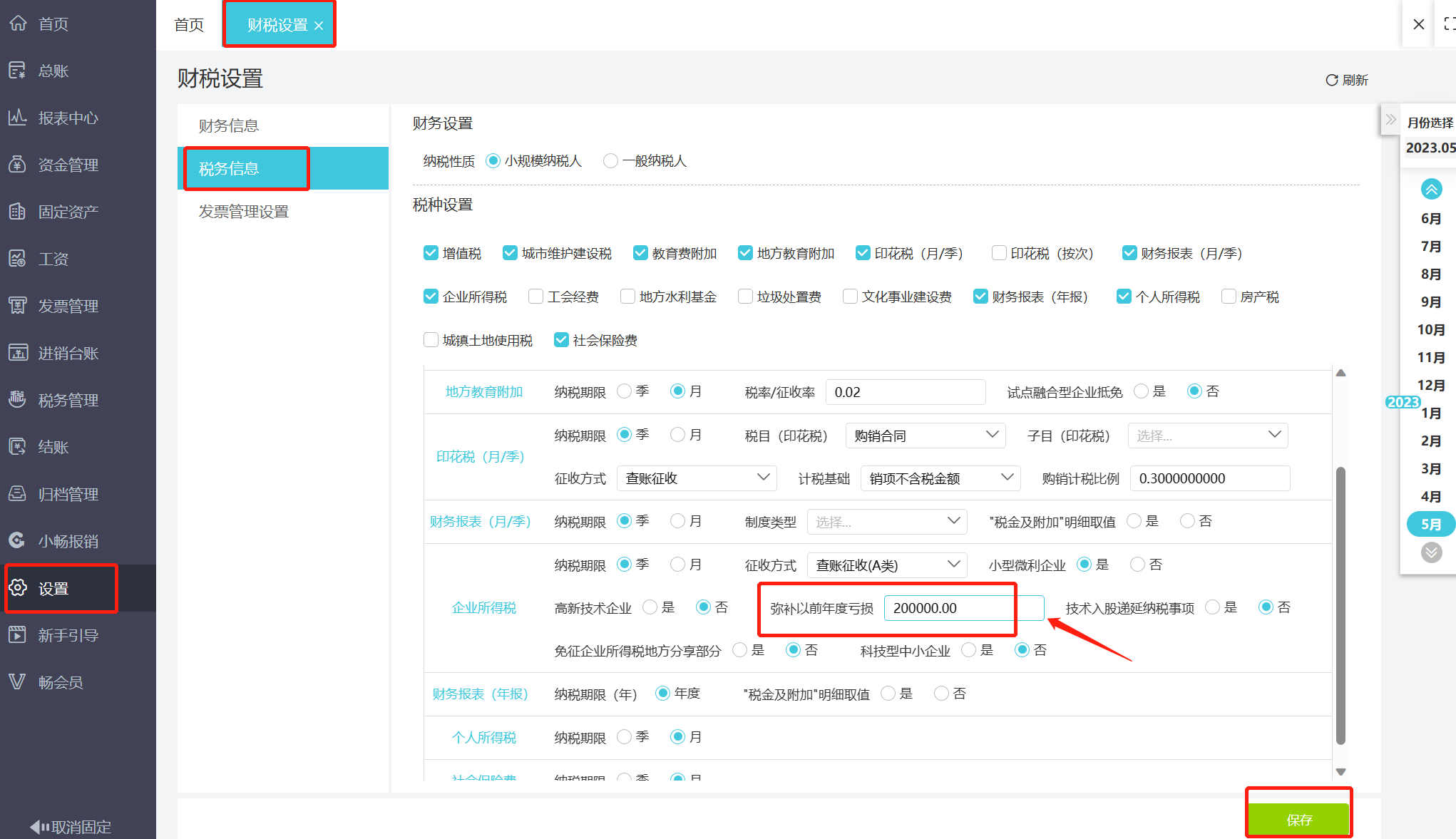

在【设置】-【财税设置】-【税务信息】企业所得税行填写弥补以前年度亏损金额

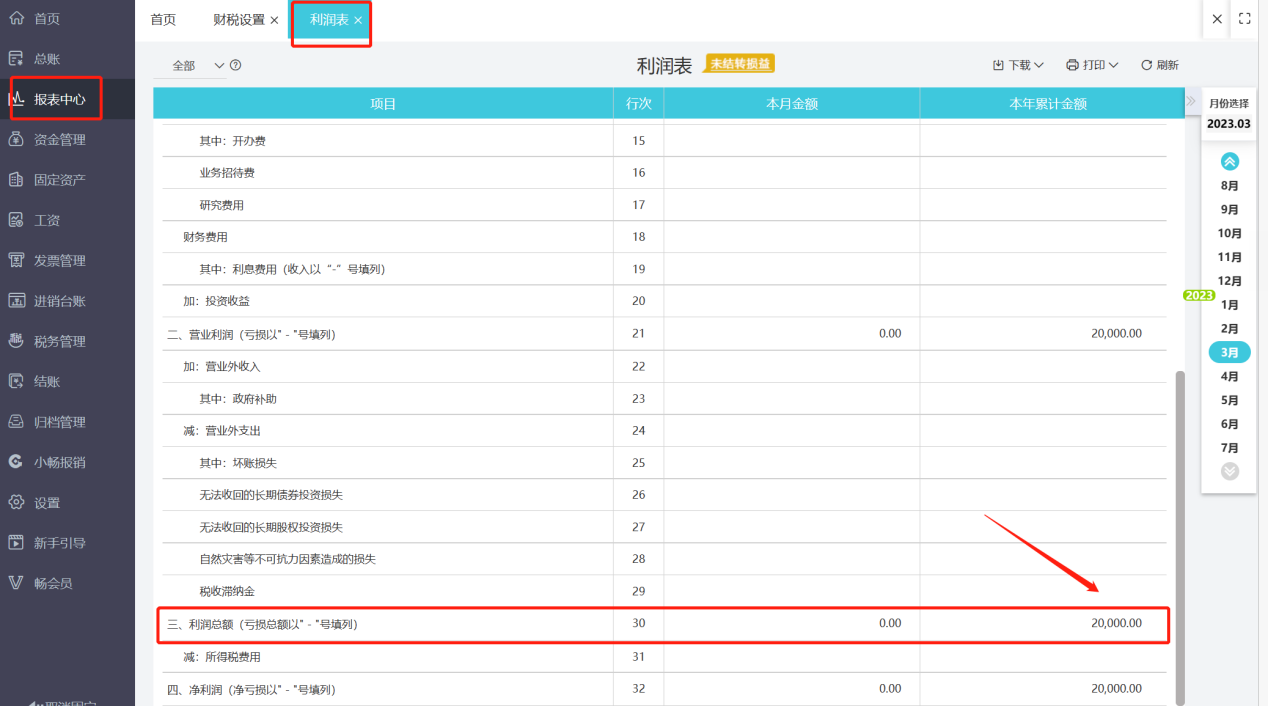

结转本期损益后,查看【利润表】-利润总额的本年累计金额

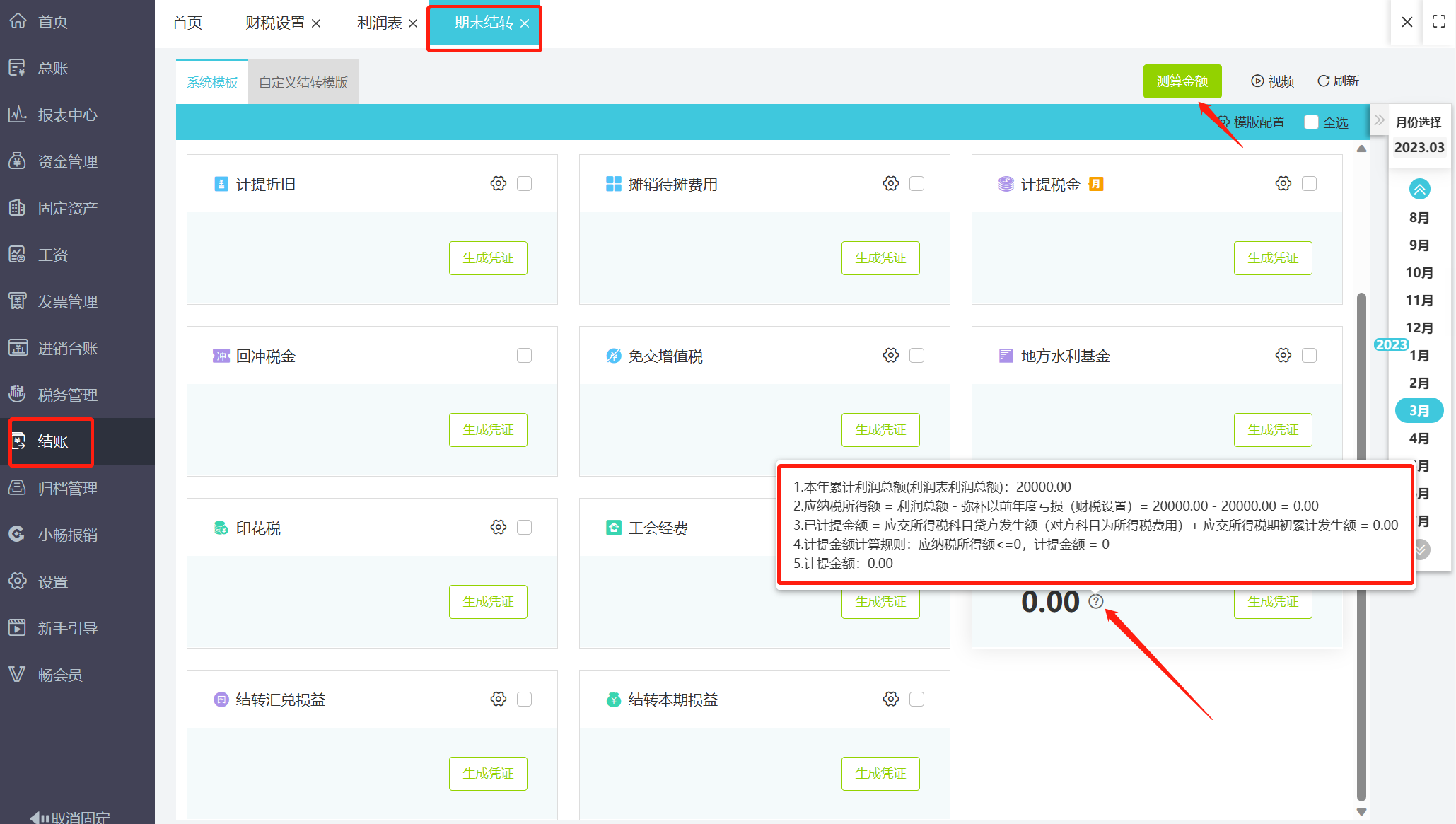

点击【设置】-【期末结转】-【测算金额】之后系统自动算出计提所得税金额为0元,因为系统中本年利润总20000元,弥补以前年度亏损20000元,本期应纳税所得额=本年利润总额20000-以前年度亏损金额20000= 0≤0,所以不计提所得税。

如发现测算金额错误,则修改对应的以前年度亏损金额,查看损益科目是否结转完成。

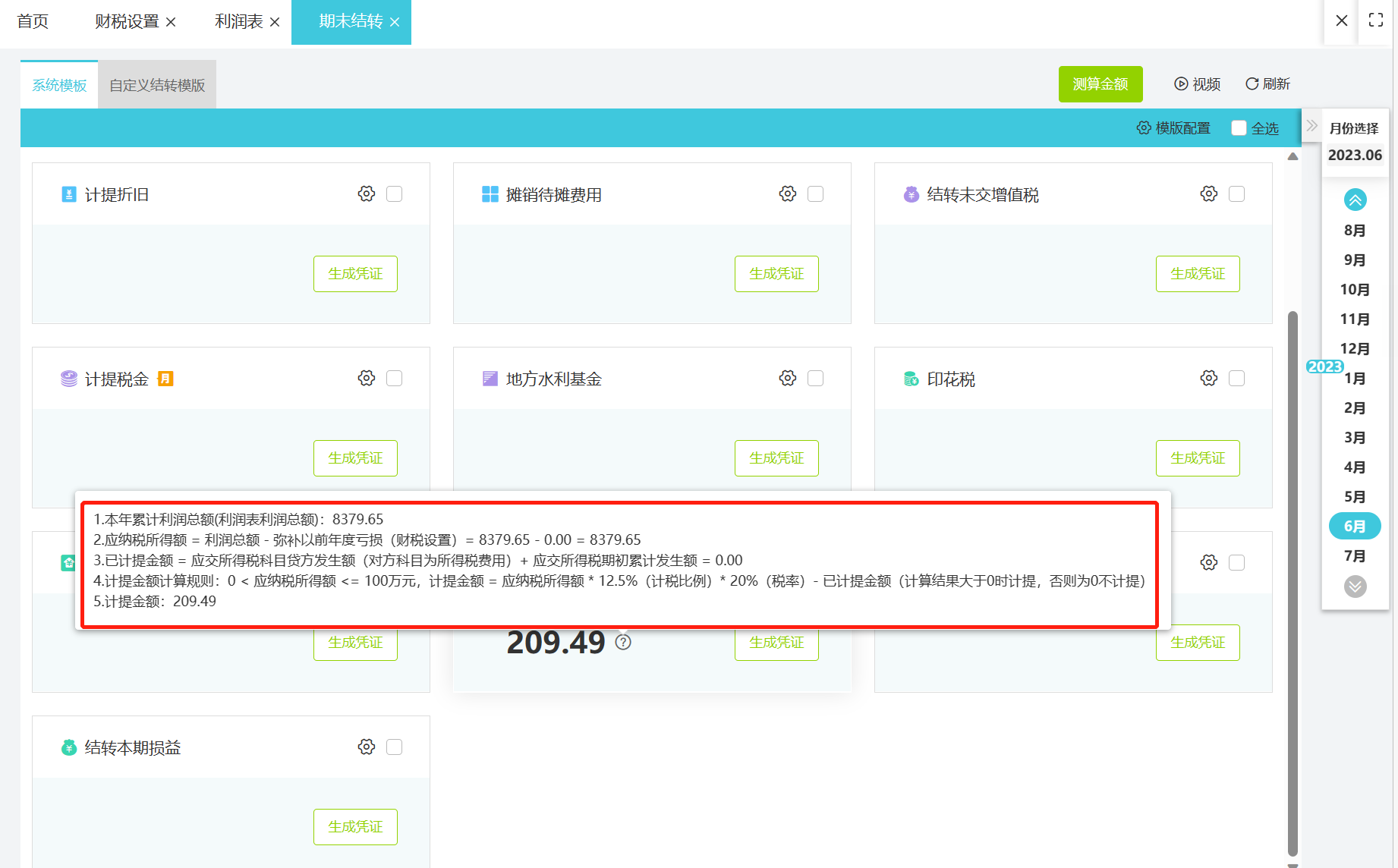

2 对0≤应纳税所得额不超过≤100万元(小规模纳税人),财税[2022]13号文 执行期限为2022年1月1日至2024年12月31日对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

3 对100万元≤应纳税所得额不超过≤300万元(小规模纳税人),财税[2022]13号文 执行期限为2022年1月1日至2024年12月31日对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

点击【设置】-【期末结转】-【测算金额】之后系统自动算出计提所得税金额为209.49元,本年累计利润总额8379.65,取的是本季度利润表上面的利润总额本年累计一栏的金额,应交所得税贷方累计金额0,取的应交所得税明细账上贷方累计余额。取数公式为:计提所得税=利润表本季度利润总额*所得税税率-应交所得税贷方累计金额即上图(881217.29*25%*10%-16776.22=5,254.21),这个公式计算出来的最终金额为正数5,254.21,所以计提的应交税费-应交所得税科目金额为5,254.21,计提凭证如下:

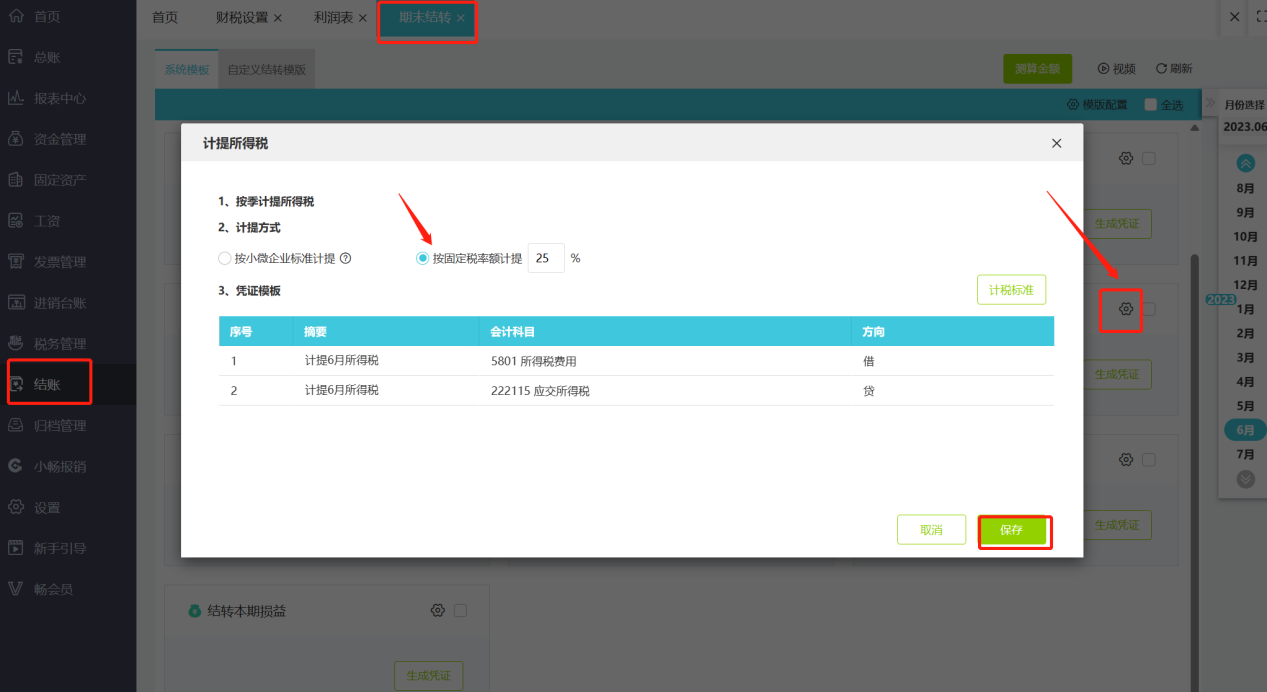

4 对于年应税所得额>300万,一般纳税人企业按应纳税所得税25%计提所得税额,点击【结账】-【期末结转】,在计提所得税模块点击【小齿轮】进入设置计提方式-按固定税率额计提25%

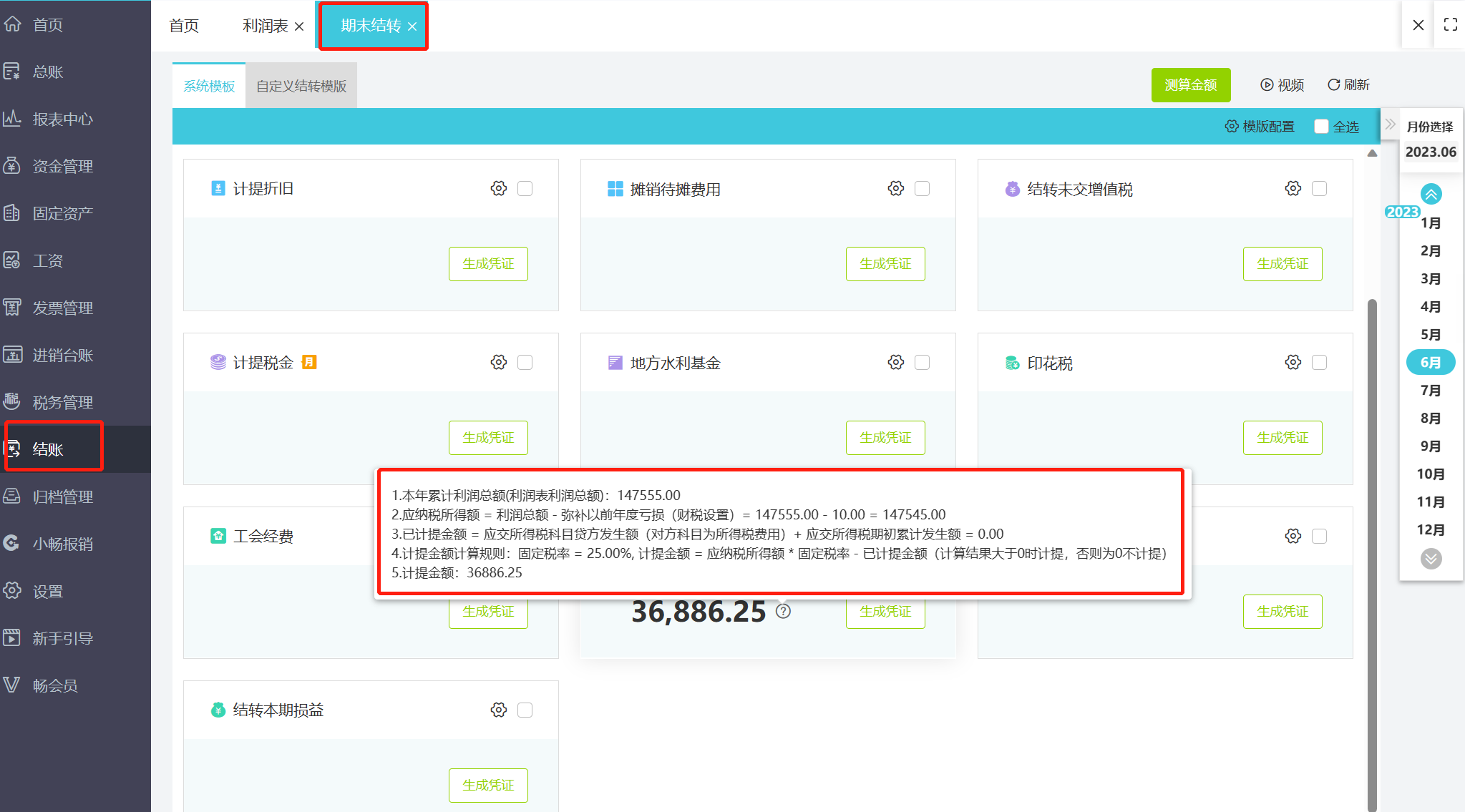

点击【设置】-【期末结转】-【测算金额】之后系统自动算出计提所得税金额为36886.25元,本年累计利润总额147555.00元,取的是本季度利润表上面的利润总额本年累计一栏的金额,取数方式:本年利润总额*所得税税率-已计提税金,即(147555.00*25%=36886.25),这个公式计算出来的最终金额为正数36886.25,所以计提的应交税费-应交所得税科目金额为36886.25,计提凭证如下:

作者:客户成功-刘艳华 | 时间:2023年06月27日 18:35

对我有用

对我有用

没有帮助

没有帮助