打工人,你的年终奖发了吗?“发啦,没多少,才5万~”

打工人,你的年终奖发了吗?“发啦,没多少,才5万~”

*视频相关由火山(微赞、微吼)提供服务支持

2020年只剩下最后十几天了,

大家期待的年终奖已经在路上了!

税务局规定

从2022年1月1日起

居民个人取得全年一次性奖金

需并入当年综合所得计算缴纳个人所得税

今年年终奖仍然可以单独计算个税

不计入综合所得

什么是全年一次性奖金?

全年一次性奖金个税怎么算?

怎么发最省税?

一起往下看↓↓↓

什么是全年一次性奖金?

全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。

上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

全年一次性奖金如何计算个税?

目前,全年一次性奖金可以选择“并入当年综合所得计算纳税”和“不并入当年综合所得,单独计算纳税”这两种计税方式:

方式一:不并入当年综合所得,单独计算纳税

居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

方式二:并入当年综合所得计算纳税

居民个人将全年一次性奖金并入当年的综合所得, 扣除基本减除费用、专项扣除、专项附加扣除等后,按照综合所得年度汇算规定,进行年度汇算。

年度应纳个人所得税额=(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-公益慈善事业捐赠)×适用税率-速算扣除数

提醒:自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

居民个人老王2020年12月从单位取得全年绩效奖金50000元,2020年全年工资120000元,虑三险一金2万元,无其他所得收入,专项附加扣除12000元。如何计缴个人所得税?

(1)如选择不并入当年综合所得:

第一步:计算年终奖个税

确定适用税率和速算扣除数:50000÷12=4166.67(元)适用税率10%,速算扣除数为210。

全年一次性奖应纳个人所得税=50000×10%-210=4790(元)

第二步:计算工资薪金个税

综合所得应纳税所得额=120000-60000-20000-12000=28000(元)适用税率3%,速算扣除数为0。

综合所得应纳个人所得税=28000×3%=840(元)

第三步:全年应纳个人所得税:4790+840=5630(元)

(2)如选择并入当年综合所得:

全年应纳税所得额=120000+50000-60000-20000-12000=78000(元)适用税率10%,速算扣除数为2520。

全年应纳个人所得税=78000×10%-2520=5280(元)

很明显,老王选择方式二缴纳个税,可以节省个税5630-5280=350元。

那是不是所有人选择方式二都可以更省税呢?

必须说明的是,因为每个人的工资薪金、年终奖等金额不一样,两种计算方式谁多谁少都是有可能的,要具体的计算分析,更据自身情况选择合适的方式哦~

如何发年终奖更省税呢?

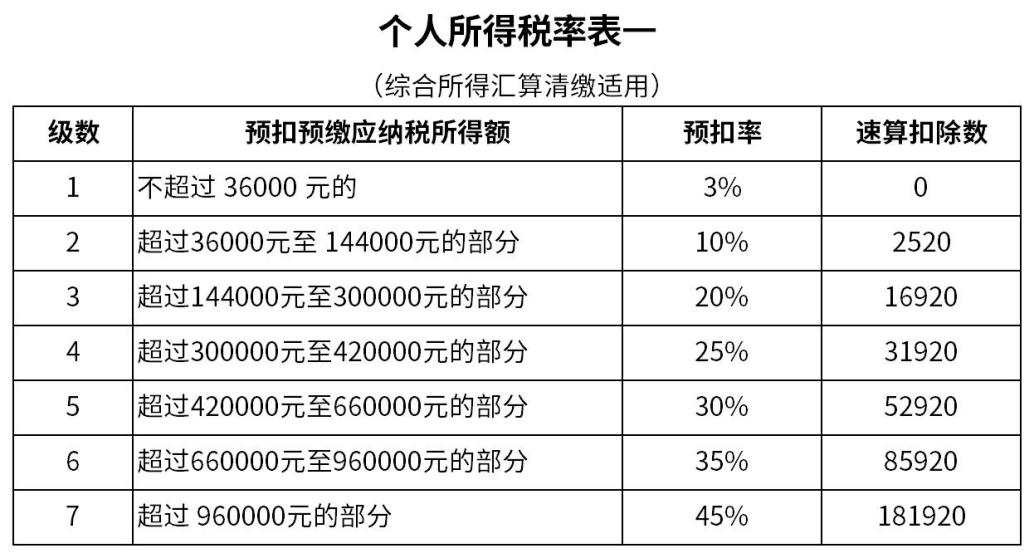

选择哪种方式更节税,还要根据实际情况来看,不管是合并还是单独计税,都是按照七级超额累进税率进行计税,超过某一级数时,就会适用高一档的税率。

经过大量的数据测算,为小伙伴们总结了3个规律:

1、当综合所得应纳税所得额<0时,年终奖选择合并计税更省税;

2、当0≤综合所得应纳税所得额<36000时,选择并入或不并入都一样;

3、当综合所得应纳税所得额>36000,年终奖可能单独计税更划算,也可能合并计税更划算,建议根据实际情况计算后再选择计税办法。

备注:综合所得应纳税所得额=综合所得-扣除费用60000元-三险一金专项扣除-6项专项附加扣除等税前金额

年终奖多发一元,到手少千元!避开年终奖那些坑!

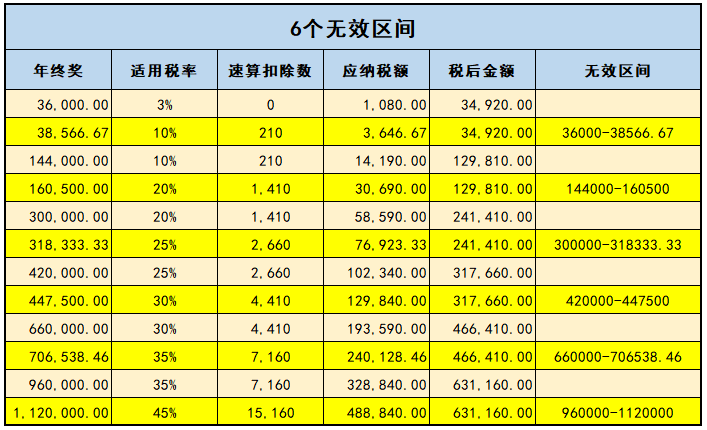

由于年终奖缴纳个税存在“税率跳档”的多个临界点,一旦超过这些临界点,会造成税额大大增加的情况,也就会出现人们通常所说的“年终奖多发一元,到手收入少千元”的现象↓↓↓

那么,如果跨越了这些临界点,年终奖至少应该是多少,到手金额才会比前一临界点多呢?

这就需要找到每一次跳档之后的平衡点,使得平衡点与临界点的到手工资一样多。在临界点与平衡点之间就属于无效区间,这种区间内,多发的工资反而会使得我们的到手金额变少↓↓↓

但如果年终奖正好处于无效区间怎么办呢?可以将超过临界点的部分并入工资薪金、或者是作为福利费发放。

此外对于那些年薪固定的员工而言,在工资薪金与年终奖的配比结构也存在很大的筹划空间。一张图让你找到最优工资结构↓↓↓

年终奖是企业激励员工的重要手段,发多发少,怎么发,如何代扣代缴个税,都需要进行合理的筹划安排。综合考虑企业的涉税风险和节税需求后,将年终奖的筹划要点总结如下:

1、在年终奖和综合所得都既定的情况下,要选择合适的计算方式。(作为企业财务,最好选择全年一次性奖金的方式预扣预缴,如此,员工在办理汇算清缴时还有机会根据自身情况再次选择是否并入。)

2、 在全年收入既定的情况下,要提前对明年的工资薪金和年终奖做好拆分规划。

3、企业制定年终奖方案时,要避开临界点附近的雷区。如果恰好在雷区,企业可将年终奖拆分出部分作为工资、福利等形式发放。(企业现在正好用上哦~)

4、年终奖优惠计税办法全年只允许采用一次,企业应提前合理规划员工奖金、绩效、福利等,考虑是否与年终奖一起发放。

参考政策

1、《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)

2、《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。

畅捷通社区