一张餐票,有4种入账!餐补财税处理不当,否则有涉税风险!!

一张餐票,有4种入账!餐补财税处理不当,否则有涉税风险!!

*视频相关由火山(微赞、微吼)提供服务支持

>>>点击可以免费体验好会计<<<

很多人都不明白,为什么餐票有4种入账方法,有这种问题存在的,很大程度上就是对餐饮费的用途没摸清。比如因出差而吃的饭,那就是差旅费;因出差中请客户吃的饭,那就是招待费;因出差而有的餐补,那就是福利费;因会议中而请吃的饭,那就是会议费。有这4种入账方法,那到底该怎样入账更合理?处理不当,将有什么涉税风险?

有的企业员工因公出差期发生的餐票,以员工报销形式报销给员工;有的企业员工出差,以现金补贴发放给员工。

对于员工出差期的餐票合理区分:若企业员工因公事出差期,与客户发生的餐饮票,应计入“业务招待费”;若企业员工因公出差的发生个人补贴标准内的消费,应计入“差旅费”。

企业为经营业务需要而支付的应酬费,主要为餐饮、酒水、正常娱乐活动、业务洽谈、产品推销等,招待客户所发生的费用,即可计入“业务招待费”。

对于职工福利,国家税务总局有对此做出规定,具体如下:

根据《关于企业工资薪金及职工福利费扣除问题的通知》规定:“三、关于职工福利费扣除问题《实施条例》第四十条规定的企业职工福利费,包括以下内容:

(一)尚未实行分离办社会职能的企业,其内设福利部门所发生的设备、设施和人员费用,包括职工食堂、职工浴室、理发室、医务所、托儿所、疗养院等集体福利部门的设备、设施及维修保养费用和福利部门工作人员的工资薪金、社会保险费、住房公积金、劳务费等。

(二)为职工卫生保健、生活、住房、交通等所发放的各项补贴和非货币性福利,包括企业向职工发放的因公外地就医费用、未实行医疗统筹企业职工医疗费用、职工供养直系亲属医疗补贴、供暖费补贴、职工防暑降温费、职工困难补贴、救济费、职工食堂经费补贴、职工交通补贴等。

(三)按照其他规定发生的其他职工福利费,包括丧葬补助费、抚恤费、安家费、探亲假路费等。”

除此之外,企业在逢年过节中,员工聚餐、给员工过节礼等;或加班加点完成项目工作的,给员工提供加班餐补助;参与者都是企业员工,都应计入职工福利费。

当企业召开会议,邀请客户、供应商、企业领导及员工等参与会议而发生的费用,如住宿、餐饮、交通等,计入“会议费”。因此,会议中发生的餐票,也应计入会议费。

注意:会议中的餐票,是可以税前扣除的。但要求提供会议相关证明会议真实存在。如会议通知、会议记录等资料。

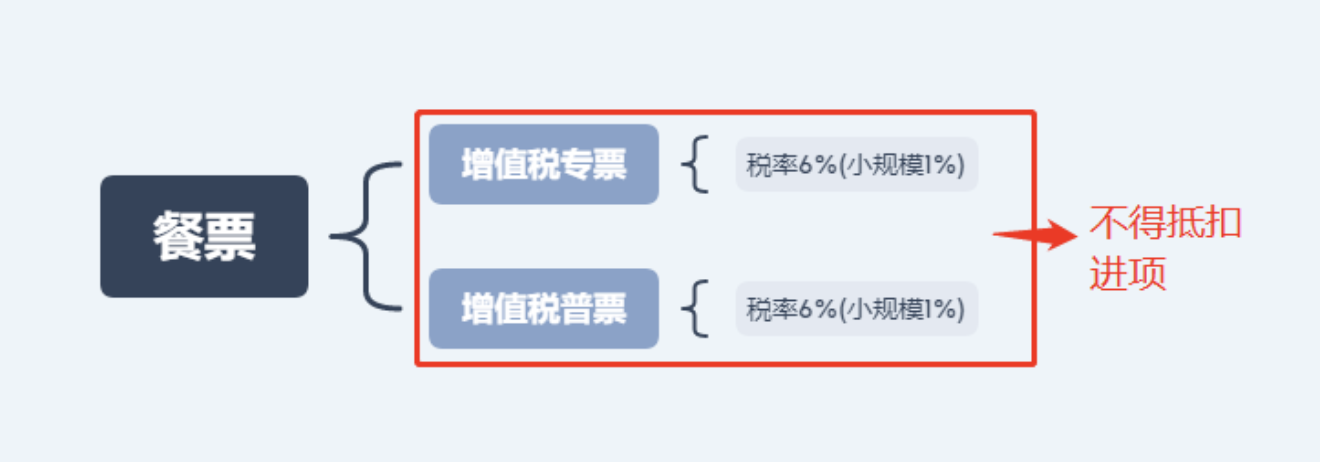

有小伙伴问:餐票可以抵扣进项吗?对于这问题,也有财税规定的,如下:

根据财税〔2016〕36号文规定,购进的贷款服务、餐饮服务、居民日常服务和娱乐服务,其进项税额不得从销项税额中抵扣。

因此,餐饮服务属于不得抵扣项目,无论是否取得增值税专票,均不得抵扣进项。

但也有小伙伴问,我取得餐饮专票不能进项抵扣,那怎么办?还有的时候,餐饮费和住宿费开一张专票了,又怎么办?

建议:进入进项勾选平台,餐饮专票直接不进行勾选;而餐饮费和住宿费开一张上,可勾选认证后,餐饮费部分做进项转出处理,或在勾选平台直接更改税额,只勾选抵扣住宿费,不勾选抵扣餐饮费。

对于公司有内部食堂的,企业每月会给食堂付员工食堂经费不同,列入职工福利费并按规定税前扣除。应单独设置账册,进行准确会计核算,以便于后期查账。

1、会计处理

1) 财务部向食堂拨付备用资金时:

借:其他应收款-食堂

贷:银行存款

2) 月末,食堂提供票据给财务部报销相关费用时:

借:成本/费用-职工福利费

贷:其他应收款-食堂

或:

借:银行存款

贷:其他应付款

3) 支付相关费用时:

借:成本/费用-职工福利费

贷:银行存款

月末报表汇总时,合并内部往来。

风险点:职工福利费应单独设置账册,进行准确核算。否则存在纳税调整风险。

2、个人所得税

对于集体享受的、不可分割的、非现金方式的福利,不征收个税。

以上内容,对于餐票及餐补财税处理,你都掌握了吗?

>>>点击可以免费体验好会计<<<

来源:财税刘三哥

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。

畅捷通社区